Teoria agencji i teoria kontraktów

Teoria agencji traktuje przedsiębiorstwo jako sieć kontaktów połączonych związkami agencji. Agent to osoba podejmująca pewne działania, które wpływają na stan posiadania przełożonego (principal) . Przełożony w tym przypadku jest osobą ustalającą zasady, na jakich wynagradzany jest agent. W warunkach systemów wynagrodzeń menedżerów agentem jest dyrektor zarządzający, a przełożonym – akcjonariusze lub właściciel firmy. Problem agencji pojawia się w momencie, kiedy występuje zjawisko asymetrii informacji. Sytuacja ta ma miejsce, gdy działania agenta są nie do końca możliwe do zaobserwowania przez przełożonego lub wynik końcowy nie zawsze jest zależny od działań agenta. Zjawisko asymetrii informacji skutkować może ryzykiem nadużycia (moral hazard), czyli pokusą ze strony agenta do maksymalizacji własnych zysków kosztem przełożonego i selekcji negatywnej (adverse selection), czyli wyboru do zarządzania mniej kompetentnych osób przez zafałszowanie informacji agenta o własnych umiejętnościach.

Rozwinięciem teorii agencji jest teoria kontraktów . Przełożony zatrudnia agenta w celu wykonania określonych przez niego działań. Nie może on jednak ich obserwować, przez co pojawia się wspomniane ryzyko nadużyć. Rozdział praw kontroli i własności (kontrola działań leży

w rękach agenta) może powodować, że agent (menedżer) podejmie działania sprzeczne

z interesem właściciela. W celu minimalizacji ryzyka po stronie przełożonego, dobrze skonstruowany kontrakt zawiera określoną miarę wyników, od której uzależnione jest wynagrodzenie agenta. Nazywa się to oparciem kontraktu na wynikach. Takie rozwiązanie zwiększa jednak ryzyko po stronie agenta. Pomimo podjęcia określonych działań (wysiłków), może on otrzymać niższe wynagrodzenie, ponieważ nie zrealizuje określonego wyniku. Właściwie określony kontrakt uwzględnia ryzyka leżące po obu stronach, a możliwe do wypłaty wynagrodzenie jest wypadkową obu z nich. Teoretycznie więc, im większe ryzyko niezrealizowania wyników, tym wyższe potencjalne wynagrodzenie agenta. Im mniej informacji, tym większe ryzyko podejmowane prze obie strony. Dobrym przykładem są tutaj wynagrodzenia w spółkach technologicznych bądź farmaceutycznych. Na początku badań nad nowym rozwiązaniem technologicznym lub lekiem, ani właściciele, ani menedżerowie nie wiedzą, jak sprzeda się efekt końcowy. W sytuacji, kiedy kontrakt zostałby oparty na wynagrodzeniu stałym, a produkt końcowy okazał się sukcesem, menedżer (agent) nie podejmuje ryzyka, ale traci też dużą część zysków wynikających z jego pracy. Kontrakt nie jest więc sprawiedliwy dla menedżera. Jeżeli przy tym samym kontrakcie produkt końcowy okazałby się klapą, to straciłby właściciel (przełożony) płacąc wynagrodzenie za brak efektów, a kontrakt nie byłby dla niego opłacalny. Dlatego lepszym rozwiązaniem jest kontrakt oparty na wynikach. W takim przypadku najbardziej sprawiedliwą miarą wyników może być podzielenie się właściciela częścią własności (np. akcji) z menedżerem. Wtedy zminimalizowane zostaje ryzyko podjęcia przez menedżera-agenta działań szkodzących właścicielowi, gdyż on sam po części nim się staje. Tutaj dochodzimy do przyczyn, dla jakich tworzone są programy LTI. Zazwyczaj oparte są one na instrumentach kapitałowych, których wycena powiązana jest z wyceną rynkową spółki. Instrumenty te są więc de facto prawem własności w spółce łączącym interes menedżera i właściciela, zmniejszając tym samym ryzyko nadużyć.

Jak skonstruowany jest program LTI?

Jak sama nazwa wskazuje, w odróżnieniu od programów STI programy LTI ukierunkowane są na motywowanie w długim terminie. Perspektywa oceny wyników w planie LTI to zazwyczaj 3 lata (rzadziej zdarzają się dłuższe okresy oceny, np. 5 lat). Podobnie, jak w przypadku programów krótkoterminowych podstawą do określenia przysługującego wynagrodzenia są określone miary wyników. Zazwyczaj około 50% (lub więcej) możliwego do pozyskania wynagrodzenia z tytułu tego planu oparte zostaje na miarach wyników analogicznych do miar finansowych użytych w programie krótkoterminowym (np. EBITDA, zysk netto itp.). Inną miarą powszechnie używaną w programach LTI, a praktycznie nie występującą w programach STI, jest całkowity zwrot dla akcjonariuszy (Total Shareholder Return – TSR). Czyli stopa zwrotu na akcjach spółki. Jest to miara, która, oprócz osadzenia wypłat w instrumentach kapitałowych, wiąże interes menedżerów z akcjonariuszami spółki. W przypadku spadku wartości akcji (a więc szkody po stronie właścicieli) menedżer traci dwukrotnie. Po pierwsze na wartości tracą akcje przyznane mu za realizację miar finansowych, po drugie nie otrzymuje on wynagrodzenia przysługującego za realizację wskaźnika TSR.

Po zakończeniu okresu oceny (okres pomiędzy grant date (ustanowienie planu), a vesting date (data przyznania instrumentów kapitałowych)) otrzymane instrumenty kapitałowe często podlegają dodatkowemu okresowi odroczenia (deferral date). Oznacza to, że menedżer nawet w momencie otrzymania akcji nie może ich spieniężyć jeszcze przez pewien okres (zazwyczaj 2 lat). Taki zabieg zapobiega sztucznemu podbijaniu wyników przez menedżerów przed zakończeniem okresu oceny oraz podejmowaniu decyzji, które na dłuższą metę mogą obniżyć rynkową wycenę spółki. Pośrednio wydłuża to okres oceny wyników o datę odroczenia (czyli z 3 do zazwyczaj 5 lat). Oczywiście wycena przyznanych instrumentów kapitałowych zmienia się zarówno w okresie oceny, jak i odroczenia. To dodatkowo modyfikuje ostateczną wartość pakietu wynagrodzeń.

Warto podkreślić, że ze względu na długi horyzont oceny wyników, a tym samym wysoką niepewność co do możliwości ich realizacji, wynagrodzenie możliwe do otrzymania z tytułu LTI jest zazwyczaj bardzo wysokie. Kwoty przysługujące w ramach takich planów na rynku amerykańskim to nieraz 7 – 9-krotność wynagrodzenia podstawowego.

Total Shareholder Return jako miara oceny wyników menedżera

Nie sposób pisać o programach LTI nie omawiając wskaźnika TSR. Miara ta stała się szczególnie popularna w związku z wprowadzeniem procedury Say on Pay (procedura wotum zaufania dla systemu wynagrodzeń dyrektorów wykonawczych w USA ), jak i w związku z zaleceniami instytucji doradczych dla akcjonariuszy (proxy advisors) . Wskaźnik TSR pod koniec pierwszej dekady XXI wieku został uznany za miarę wyników najlepiej oddającą kondycję spółki w długim terminie i łączącą interes akcjonariuszy i menedżerów. Niestety, jak to często bywa w przypadku rozwiązań wprowadzanych bardzo szybko i powszechnie, na zasadzie owczego pędu, miara ta okazała się wysoce niedoskonała.

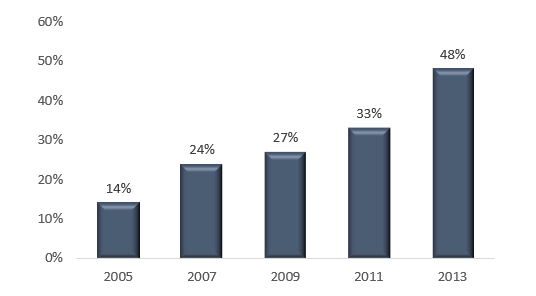

Popularność stosowania wskaźnika TSR w USA

Źródło: Herand B. (2016), Re-Evaluating Total Shareholder Return as an Incentive, Workspan, nr 6, s. 54-60.

Głównym zarzutem dla planów opartych na TSR jest to, że miara ta nie jest bezpośrednio zależna od działań menedżerów. Odzwierciedla zmianę wyceny akcji, a więc bezpośrednio oddaje sentyment rynku do danej spółki. Oczywiście, w standardowej sytuacji wycena rynkowa jest zależna od kondycji finansowej i operacyjnej spółki. Niemniej rynek nie zawsze zachowuje się racjonalnie wyceniając tak zwane fundamenty. Jako przykład wystarczy przywołać okresy bessy – wtedy wycena nawet najlepiej funkcjonującej spółki będzie spadać. W drugą stronę, w okresach hossy menedżerowie nie muszą praktycznie nic robić, aby wycena spółki rosła. Ciężko więc mówić o wpływie działań menedżerów na wartość tego wskaźnika. Pewnym rozwiązaniem problemu jest użycie wskaźnika relatywnego TSR – czyli porównanie zmiany kursu akcji w stosunku do benchmarku, którym może być wybrany indeks rynkowy lub grupa porównawcza. Wtedy wypłata wynagrodzenia uzależniona jest od tego, o ile wskaźnik dla danego przedsiębiorstwa przebija wskaźnik dla indeksu lub w którym percentylu w grupie porównawczej się on znalazł.

Użycie relatywnego TSR nadal jednak nie rozwiązuje wpływu wydarzeń, takich jak choćby skupy akcji własnych, na wartość tego wskaźnika. Manipulacja poprzez dokupywanie akcji przez menedżerów także może podbijać wartość tego wskaźnika. W końcu pokusa manipulacji może doprowadzić do sztucznego podbicia wyceny rynkowej i jej późniejszych silnych spadków. Pojawia się także pytanie, co w sytuacji kiedy wskaźnik TSR jest ujemny, ale na tle grupy porównawczej spółka zachowuje się wspaniale. Czy wypłacać wtedy należne wynagrodzenie licząc się z niezadowoleniem akcjonariuszy, czy nie?

W końcu należy powiedzieć, że wskaźnik TSR w „warunkach laboratoryjnych” (nie uwzględniając wpływu sentymentów rynkowych) jest pochodną wskaźników finansowych. Nie ma więc on większego sensu, gdyż jest tylko powieleniem oceny na podstawie wskaźników takich jak EBITDA czy ROE. Wskaźnik TSR można potraktować jako ukłon w stronę akcjonariuszy. Wydaje się jednak, że nie niesie on większej wartości dla fundamentalnego zarządzania przedsiębiorstwem. Należy rozważyć, czy stosowanie go jako mnożnik wynagrodzenia przysługującego za realizację celów finansowych nie jest wystarczającym zastosowaniem.

Instrumenty kapitałowe jako środek wypłaty wynagrodzenia z tytułu LTI

Przeważnie głównym środkiem wypłaty wynagrodzenia z tytułu planów LTI jest jeden lub kilka różnych instrumentów kapitałowych (sporadycznie zdarza się, że około 20% wartości programu wypłacane jest w gotówce). Taki sposób, po pierwsze, rozwiązuje częściowo problem agencji, ale także umożliwia optymalizację podatkową. Instrumenty kapitałowe zazwyczaj są obłożone niższym podatkiem niż wynagrodzenie gotówkowe. Na polskim gruncie podatek od przychodu z tytułu spieniężenia instrumentów finansowych wynosi 19% (podatek od zysków kapitałowych, tzw. „podatek Belki”). Wynagrodzenie gotówkowe obłożone jest podatkiem 18% (do 85 tys. dochodu rocznego) i 32% (powyżej 85 tys. dochodu rocznego). W przypadku menedżerów najczęściej będzie miała zastosowanie wyższa stawka. Wypłata części wynagrodzenia pod postacią instrumentów kapitałowych pozwala więc menedżerowi otrzymać 13% więcej środków pieniężnych. Firma dzięki temu może rozważyć wypłatę nieco niższego wynagrodzenia brutto, gdyż netto menedżer i tak otrzyma więcej niż w przypadku wynagrodzenia w gotówce. Z drugiej strony należy pamiętać o rozwodnieniu kapitału spółki poprzez emisję niektórych instrumentów kapitałowych, co może zbijać wycenę rynkową spółki w przypadku spółek publicznych.

Opcje na akcje

Tradycyjnie, opcje na akcje były najpopularniejszym instrumentem wypłaty wynagrodzenia w programach LTI. Ich popularność rosła od lat 70, z największym nasileniem w latach 90. W 1994 za pomocą opcji na akcje wynagradzanych było około 70% dyrektorów zarządzających w USA . Do gwałtownego załamania popularności opcji doszło po pęknięciu „bańki internetowej”, kiedy większość opcji „wpadła pod wodę”, czyli ich wykonanie stało się nieopłacalne. Z wykorzystaniem opcji na akcję było związanych także wiele skandali polegających na podbijaniu ceny rynkowej akcji zaraz po dniu ich przyznania. Menedżerowie świadomie wstrzymywali się z publikacją korzystnych informacji, aby cena przyznania opcji nie była zbyt wysoka, co byłoby dla nich niekorzystne . Wykorzystanie opcji na akcje dobił kryzys finansowy lat 2008 – 2009, kiedy instrument ten uznano za nie łączący wyników pracy menedżera z jego wynagrodzeniem.

Zasadniczo opcja na akcje jest uprawnieniem do zakupu właściwej akcji spółki w przyszłości po określonej cenie. Na rynku amerykańskim jest to zazwyczaj cena akcji w dniu przyznania opcji. Na polskim rynku praktyką jest przyznawanie opcji z ceną wykonania niższą niż rynkowa, co dodatkowo zwiększa opłacalność jej wykonania. Opcje przyznawane są na podstawie spełnienia określonych warunków, związanych z wynikami oraz warunkiem zatrudnienia w firmie. Wartość opcji na akcje wyceniana jest za pomocą wzorów matematycznych. W USA najpopularniejsza jest metoda Blacka-Scholesa, w Polsce i Europie popularniejsza jest metoda Monte Carlo. Wycena opcji pozwala zdecydować ile ich zostanie przyznanych menedżerowi. Przyznane opcje można wykonać przez określony czas. Zazwyczaj jest to 8 – 10 lat. Korzyścią z wykonania opcji dla menedżera jest różnica pomiędzy kursem akcji w dniu sprzedaży, a ceną wykonania (przyznania). Dlatego im więcej opcji menedżer dostanie na początku i im bardziej wzrośnie cena akcji, tym więcej zyska.

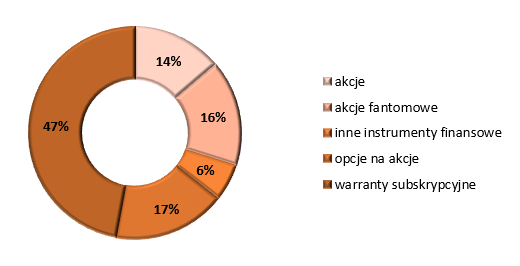

W Polsce opcje na akcje są najpopularniejszym instrumentem wypłaty wynagrodzenia z tytułu programów motywacyjnych. Zazwyczaj funkcjonują one jako warranty subskrypcyjne, czyli prawa do zakupu akcji nowej emisji z dyskontem w stosunku do ceny rynkowej. W 2017 roku rozwiązanie takie stosowało 47% spółek notowanych na GPW, posiadających program motywacyjny oparty na instrumentach kapitałowych. Licząc razem z pozostałymi instrumentami opcyjnymi, programy oparte na opcjach na akcje stosuje prawie 2/3 spółek posiadających program motywacyjny.

Wprowadzając programy oparte na opcjach należy pamiętać, że w przypadku stosowania warrantów lub praw do akcji nowej emisji rozwadnia się kapitał spółki, co może obniżać rynkową wycenę przedsiębiorstwa i powodować niezadowolenie akcjonariuszy. Problem ten znika, jeżeli opcje wykonuje się z akcji własnych spółki (np. nabytych w ramach skupu akcji własnych).

Instrumenty finansowe stosowane

w programach motywacyjnych w Polsce w 2017 roku

Źródło: Raport Sedlak & Sedlak o wynagrodzeniach członków zarządów w 2017 roku

Wariacją na temat opcji na akcje są prawa zmiany kursu akcji (SAR - Stock Appreciation Rights). Ten instrument pochodny używany jest praktycznie tylko w Stanach Zjednoczonych. Wycena SAR opiera się na wycenie zwykłych akcji spółki. Korzyścią menedżera jest różnica pomiędzy wyceną akcji spółki w dniu uruchomienia programu SAR (grant date), a dniem przyznania praw do wykonania SAR przez menedżera (vesting date). W odróżnienia od opcji na akcje menedżer nie musi wydawać własnych środków na zakup akcji. Otrzymuje on odpowiednią liczbę akcji równą wartości zmiany wyceny przyznanych SAR (pomiędzy grant a vesting date) lub daną wartość w gotówce. W przypadku oparcia SAR na gotówce nie rozwadniają one kapitału spółki.

Podobnym do SAR instrumentem na rynku polskim są akcje fantomowe. Podobnie jak SAR nie są one fizycznym instrumentem kapitałowym, lecz wirtualnym instrumentem pochodnym nierozwadniającym kapitału. W Polsce menedżer zazwyczaj otrzymuje określoną liczbę akcji fantomowych po spełnieniu warunków związanych z wynikami. Przyznane akcje fantomowe podlegają określonemu okresowi odroczenia (zazwyczaj 3 lata, 1/3 przyznanych akcji jest „odblokowywana” co roku), w czasie którego wartość instrumentu zmienia się zgodnie z wyceną rynkową spółki. W momencie wykonania akcji fantomowych menedżer otrzymuje określoną ilość gotówki odpowiadającą wartości posiadanych wirtualnych instrumentów. Nie są potrzebne dodatkowe emisje akcji. Do końca roku 2017 zarówno akcje fantomowe, jak i pokrewne im jednostki uczestnictwa były obłożone 19% podatkiem od zysków kapitałowych. Od 2018 roku są one jednak traktowane jako zwykły dochód i obłożone podatkiem dochodowym.

Akcje

W latach 2005 – 2015 bardzo zyskującym na popularności instrumentem wypłaty wynagrodzenia były akcje spółki. W odróżnieniu od opcji na akcje w mniejszym stopniu uwzględniają one zmianę kursu rynkowego. Menedżer nie musi wydawać własnych środków na zakup przyznanych akcji (jak w przypadku opcji). Ponadto, nawet jeżeli wycena akcji w dniu sprzedaży będzie niższa niż w dniu przyznania, to uprawniona osoba nadal zyskuje (w przypadku opcji menedżer w momencie wykonania opcji poniósłby stratę). Najprawdopodobniej fakt mniejszego uwzględnienia znaczenia wyceny rynkowej w instrumencie jakim są akcje, wpływał na ich mniejszą popularność w programach LTI. Seria wcześniej wspomnianych skandali związanych z wyceną opcji w dniu przyznania sprawiła, że w pierwszej dekadzie XXI wieku miały one zdecydowanie „złą prasę”. W ostatnich latach (2016 – 2018) zaczyna się jednak obserwować powrót do opcji (choć na razie bardziej w analizach ekspertów niż praktyce stosowania w LTI). Niektóre analizy wskazują też na to, że akcje dają zarobić więcej, niż opcje na akcje, samym menedżerom.

Instrumenty akcyjne można podzielić na dwie duże grupy ze względu na warunki konieczne dla ich przyznania. Przyznawane akcje dzielą się zazwyczaj na akcje przyznawane pod warunkiem zatrudnienia w firmie (restricted shares, time based) oraz akcje przyznawane w oparciu o wyniki (performace shares). W przypadku tych pierwszych wystarczy, że menedżer będzie zatrudniony w spółce w dniu ich przyznania. W takim wypadku, jako element LTI, spełniałyby one funkcje retencyjną. W przypadku drugich, warunkiem przyznania zazwyczaj są określone cele finansowe lub związane ze wskaźnikiem TSR. Warto podkreślić, że akcje są obłożone 19% podatkiem od zysków kapitałowych (naliczanym w momencie ich realizacji).

Po stronie spółki oparcie programu LTI na akcjach stwarza dwa potencjalne problemy. Akcje rozwadniają kapitał – w przypadku nowych emisji. Jeżeli chce się uniknąć rozwodnienia kapitału to należy dokonywać skupów akcji własnych. Ponadto przyznane akcje są uprawnione do dywidendy oraz zapewniają wszelkie prawa akcjonariuszy, jak np. prawo głosu na walnym zgromadzeniu.

Przykładowa konstrukcja długoterminowego programu motywacyjnego

Podobnie jak w przypadku programu STI, na końcu rozdziału prezentujemy po jednym rozwiązaniu z rynku amerykańskiego i rynku polskiego.

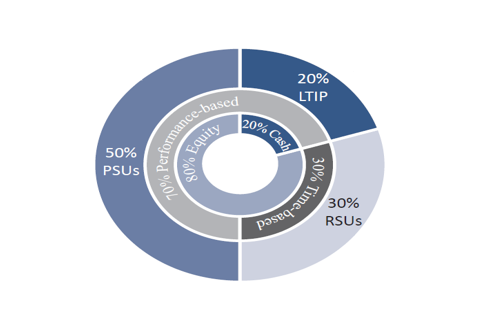

Długoterminowy program motywacyjny w Lockheed Martin

Wypłaty z długoterminowego programu motywacyjnego w Lockheed Martin zostały oparte w 80% na instrumentach kapitałowych (50% – akcje fantomowe przyznawane za wyniki, 30% – akcje fantomowe przyznawane pod warunkiem pozostania w stosunku zatrudnienia) oraz w 20% na gotówce. Decyzja o przyznaniu określonej liczby akcji zostaje podjęta na podstawie osiągnięcia określonego wskaźnika relatywnego TSR (benchmarkiem jest indeks sektorowy branży lotniczej), zwrotu z zainwestowanego kapitału (ROIC) oraz wolnych przepływów pieniężnych z działalności operacyjnej (Performance Cash). Ocena wskaźników dokonywana jest w perspektywie 3-letniej (aktualnie 2017 – 2019).

Udział poszczególnych instrumentów wypłaty środków w LTI w Lockheed Martin w 2017 roku

Źródło: Lockheed Martin 2018 Proxy Statement

Poszczególne miary, podobnie jak w przypadku planu STI, mają różne wagi dla wyliczenia końcowej ilości należnych akcji i gotówki. I tak relatywny TSR odpowiada za 50% możliwych do uzyskania akcji, a ROIC i gotówka z operacji za po 25%. Każda miara podlega odrębnej ocenie i menedżerowie mogą otrzymać za ich realizację od 0% do 200% akcji fantomowych założonych w przypadku realizacji celu.

Progi realizacji celu na poszczególnych wskaźnikach w Lockheed Martin w latach 2017 – 2019

|

realizacja

|

przysługujący % akcji i gotówki

|

|

relatywny TSR

|

|

75 – 100 percentyl

|

200%

|

|

60 percentyl

|

150%

|

|

50 percentyl

|

100% (target)

|

|

40 percentyl

|

50%

|

|

35 percentyl

|

25%

|

|

< 35 percentyl

|

0%

|

|

gotówka z działalności operacyjnej

|

|

target + 2 mld USD

|

200%

|

|

target + 1,5 mld USD

|

175%

|

|

target + 1 mld USD

|

150%

|

|

target + 0,5 mld USD

|

125%

|

|

target

|

100%

|

|

target - 0,2 mld USD

|

75%

|

|

target - 0,5 mld uSD

|

50%

|

|

target - 0,7 mld USD

|

25%

|

|

< target - 0,7 mld USD

|

0%

|

|

ROIC

|

|

target + 1,6%

|

200%

|

|

target + 1,2%

|

175%

|

|

target + 0,8%

|

150%

|

|

target + 0,4%

|

125%

|

|

target

|

100%

|

|

target - 0,1%

|

75%

|

|

target - 0,2%

|

50%

|

|

target - 0,3%

|

25%

|

|

< target - 0,3%

|

0%

|

Źródło: Lockheed Martin 2018 Proxy Statement

Na koniec liczba przynależnych akcji jest mnożona przez średnią ważoną dla realizacji poszczególnych wskaźników. W przypadku lat 2015 – 2017 relatywny TSR Lockheed Martin znalazł się w 78% percentylu grupy porównawczej, co oznacza realizację wskaźnika w progu 200% przynależnych akcji fantomowych. Gotówki wygenerowanej z działalności operacyjnej było o ponad 1,5 mld więcej niż założono, z tego tytułu przysługiwało więc 179,6% akcji. Zwrot z zainwestowanego kapitału był dużo niższy niż założono, dlatego za ten wskaźnik nie przysługiwała żadna nagroda. Średnia ważona dla trzech wskaźników to niecałe 145%. Przez tę wartość została przemnożona ilość akcji należnych za realizację celu w 100% i przekazanych menedżerom.

Ostateczna liczba akcji przyznanych menedżerom Lockheed Martin w ramach LTI 2015 – 2017

|

miary

|

cel

|

wykonanie

|

przysługujący %

akcji i gotówki

|

|

relatywny TSR

|

50

percentyl

|

78

percentyl

|

200%

|

|

gotówka z działalności

operacyjnej

|

15,3

mld USD

|

16,9

mld USD

|

180%

|

|

ROIC

|

17,7%

|

17,1%

|

0%

|

|

|

|

|

|

akcje przynależne za realizację celów

2015 – 2017 (target)

|

przysługujące akcje

|

|

osoba

|

rTSR

|

gotówka

z działalności operacyjnej

|

ROIC

|

|

|

Marillyn A. Hewson

|

14 834

|

7 281

|

7 281

|

42 745

|

|

Bruce L. Tanner

|

5 318

|

2 610

|

2 610

|

15 324

|

|

Dale P. Bennet

|

3 311

|

1 625

|

1 626

|

9 541

|

|

Orlando P. Carvalho

|

3 974

|

1 950

|

1 951

|

11 451

|

|

Maryanne Lavan

|

3 444

|

1 690

|

1 691

|

9 924

|

|

|

|

|

|

|

Źródło: Lockheed Martin 2018 Proxy Statement

Na polskim rynku dobrym przykładem długoterminowego programu motywacyjnego opartego o akcje spółki jest plan funkcjonujący w CD Projekt w latach 2012-2015. Zawierał on dwa kryteria: rynkowe i wynikowe.

Kryterium rynkowe odpowiadało za 20% potencjalnych uprawnień. Warunkiem spełnienia uprawnień do programu był wzrost kursu akcji spółki na GPW o 100 punktów procentowych wyższy niż wzrost indeksu WIG w tym samym czasie. W trakcie trwania programu WIG wzrósł o 25,6 %, a akcje CD Projekt w tym samym czasie wzrosły o 353%. Oznacza to, że warunki przyznania praw do programu zostały spełnione. Kryterium wynikowe odpowiadało za 80% uprawnień. Aby zostało zrealizowane, skonsolidowany zysk netto za lata 2012–2015 w przeliczeniu na jedną akcję spółki musiał wynieść 2,44 PLN. W rzeczywistości wyniósł on 4,11 PLN, co oznacza przebicie progu przyznania praw do wypłaty świadczeń z programu o 69%.

CD Projekt SA w sprawozdaniu z działalności za 2015 rok podał wysokość naliczonej części zmiennej wynagrodzenia uzależnionej od łącznego zysku netto grupy kapitałowej za lata 2012–2015. Wymienione wartości przedstawia tabela poniżej. Nie podano jednak ile z tych kwot zostało już wypłaconych członkom zarządu.

Naliczona kwota wynagrodzenia zmiennego

dla członków zarządu wynikająca z systemu motywacyjnego w CD Projekt SA

|

|

naliczona część zmienna wynagrodzenia wynikająca

z systemu motywacyjnego

za lata 2012–2015 w PLN

(w oparciu o kryterium

zysku netto)

|

naliczona kwota w ujęciu średniorocznym w PLN

(w oparciu o kryterium

zysku netto)

|

|

Adam

Kiciński

|

11 100 000

|

2 775 000

|

|

Marcin

Iwiński

|

11 100 000

|

2 775 000

|

|

Piotr

Nielubowicz

|

11 100 000

|

2 775 000

|

|

Adam

Badowski*

|

5 303 000

|

2 652 000

|

|

Michał

Nowakowski*

|

5 303 000

|

2 652 000

|

Źródło: Opracowanie własne Sedlak & Sedlak na podstawie:

Roczne sprawozdanie z działalności zarządu CD Projekt SA w 2015 roku